Nắm bắt triển vọng BĐS Thương mại Châu Á Thái Bình Dương năm 2022

Châu Á – Thái Bình dương được đã trở lại mức tăng trưởng hàng đầu thế giới trong nửa cuối năm 2021 và dự báo được kéo dài đến năm 2023. Mức tăng trưởng GDP của khu vực được kỳ vọng sẽ đạt 4,5% mỗi năm trong hai năm tới. Vậy triển vọng BĐS thương mại Châu Á – Thái Bình Dương năm 2022 sẽ là gì?

Triển vọng kinh tế

Mặc dù năm 2021 là một năm đầy biến động đối với cả thế giới trong đó có khu vực Châu Á – Thái Bình Dương, nhiều thành phố tại các quốc gia phải đóng cửa khi các biến thể của Covid-19 gia tăng và kế hoạch tiêm vaccine bước đầu triển khai chậm, nhưng những tháng cuối năm chúng ta đều thấy những dấu hiệu lạc quan về một năm 2022 tăng trưởng mạnh mẽ.

Khu vực Châu Á – Thái Bình Dương được dự báo sẽ trở lại mức tăng trưởng hàng đầu thế giới trong nửa cuối năm 2022 và sẽ được duy trì đến năm 2023.

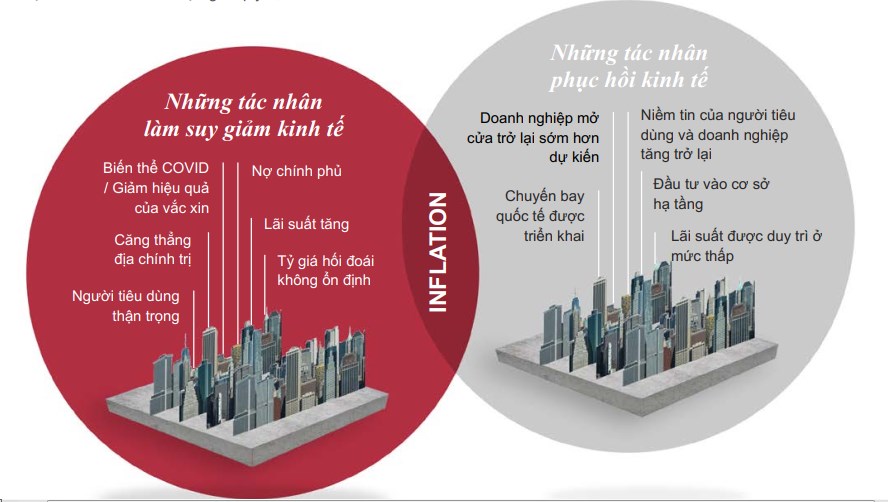

Rủi ro lạm phát

Căng thẳng thương mại và rủi ro địa chính trị vẫn còn trên toàn cầu, nhưng một lần nữa các vấn đề dần được kiểm soát. Và rủi ro lạm phát gia tăng là chủ đề không thể bỏ qua. Dữ liệu gần đây của Hoa Kỳ cho thấy lạm phát gia tăng có lẽ sẽ kéo dài hơn dự kiến ban đầu, nhiều chuyên gia đã đưa ra quan điểm về thời điểm Cục dự trữ Liên bang sẽ nâng lãi suất và bắt đầu giảm bớt chương trình nới lỏng định lượng. Mặc dù vậy, cũng có nhiều ý kiến cho rằng những áp lực lạm phát này chỉ là tạm thời, chủ yếu do sự gián đoạn chuỗi cung ứng và vấn đề này sẽ được khắc phục khi đại dịch biến mất.

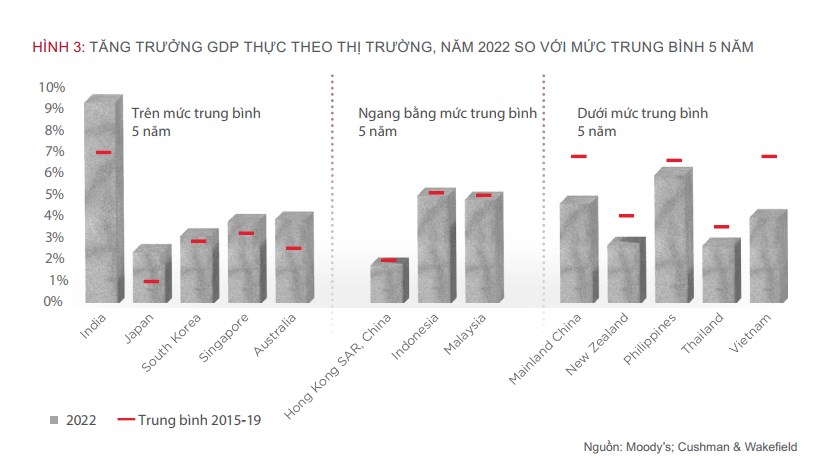

3 tốc độ phục hồi

Tại Châu Á – Thái Bình Dương, có 3 mức độ tăng trưởng được dự báo cho năm 2022 (trên trung bình/ trung bình/ dưới trung bình), trong đó có Ấn Độ dẫn đầu khu vực, Singapore, Nhật Bản, Úc và Hàn Quốc được kỳ vọng sẽ có mức tăng trưởng trên mức trung bình vào năm 2022.

Ấn Độ được dự báo sẽ dẫn đầu nền kinh tế năm 2022 với mức tăng trưởng trung bình trên 9%, nhờ vào việc dỡ bỏ các hạn chế và bước nhảy vọt trong tiêu dùng và sản xuất trong nước. Tương tự, các nước còn lại được kể trên cũng phục hồi nhờ vào nhu cầu các mặt hàng xuất khẩu chính bao gồm chất bán dẫn. Tuy nhiên, triển vọng về tỷ giá hối đoái biến động, đặt ra thách thức ngày càng cao cho những nhà xuất khẩu.

Đặc khu Hành chính Hongkong, Indonesia và Philiphines là những thị trường duy trì mức tăng trưởng gần với tốc độ tăng trưởng trung bình 5 năm trước đại dịch. Trong khi các thị trưởng hưởng lợi từ tăng trưởng tiêu dùng nội bộ, nhưng lại gặp khó khăn bởi việc đóng cửa biên giới. Mặc dù các chuyến bay quốc tế đang bắt đầu khởi động lại, nhưng mọi dự báo vẫn chưa chắc chắn và có thể mất vài tháng khi các hãng hàng không tăng tần suất chuyến bay để đáp ứng nhu cầu khách hàng.

Các thị trường còn lại tăng trưởng GDP chậm hơn mức kỳ vọng. Trong đó có Thái Lan và Việt Nam đang chịu ảnh hưởng do những hạn chế khách du lịch quốc tế.

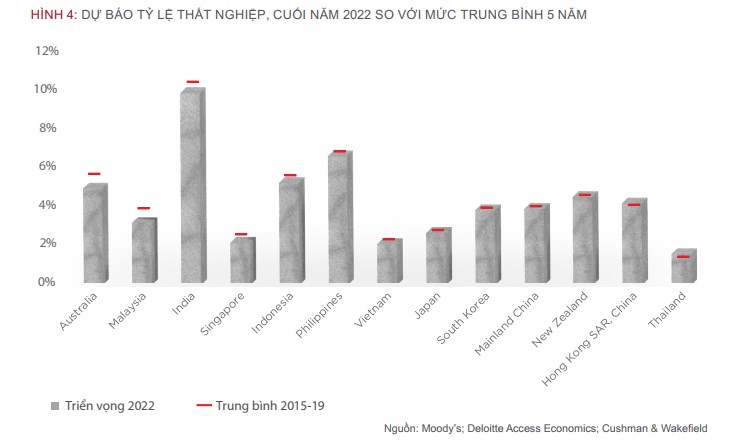

Thị trường lao động thắt chặt

Mặc dù tỷ lệ thất nghiệp biến động đang tăng nhưng vẫn thấp hơn nhiều so với mức ở đỉnh đại dịch và dự kiến tỷ lệ thất nghiệp năm 2022 sẽ bằng hoặc thấp hơn mức trung bình 5 năm tương ứng. Tuy nhiên, các quốc gia phụ thuộc vào lao động nhập cư, chẳng hạn như Singapore và Úc đang phải đối mặt với tình trạng thiếu lao động nhiều hơn, ít nhất cho đến khi dòng cư dân di cư quay trở lại. Ngoài ra, bằng chứng từ một nghiên cứu toàn cầu cho thấy 41% lực lượng lao động đang cân nhắc thay đổi công việc trong vòng 12 tháng tới.

Triển vọng văn phòng

Thị trường văn phòng tại khu vực Châu Á – Thái Bình Dương cho thấy khả năng chống chịu đáng kể. Triển vọng của thị trường văn phòng cũng tương đối lạc quan.

Khả năng chống chịu qua đại dịch

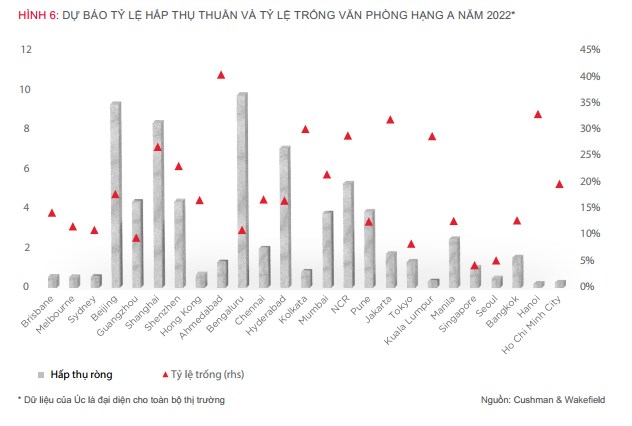

Thị trường văn phòng Châu Á – Thái Bình Dương đã cho thấy khả năng chống chịu đáng kể, đây là phân khúc duy nhất ghi nhận các quý liên tiếp có mức hấp thụ ròng tích cực kể từ khi đại dịch bùng phát. Mặc dù tỷ lệ văn phòng trống trong khu vực đã tăng lên, nhưng chỉ ở mức nhẹ và chủ yếu do vượt cung cầu, do đó chỉ tạo ra áp lực giảm nhẹ đối với giá thuê.

Thị trường phục hồi nhanh hơn dự đoán

Triển vọng của khu vực có nhiều dấu hiệu lạc quan. Tầm nhìn đến năm 2022, nhu cầu dự kiến sẽ tăng lên hơn 74 triệu feet vuông – phản ánh sự phục hồi mạnh mẽ hơn trong toàn bộ khu vực. Mặc dù mô hình làm việc từ xa có thể được áp dụng rộng rãi hơn trong khu vực, nhưng tác động của mô hình đối với nhu cầu thuê văn phòng tương đối nhỏ vì mong muốn làm việc từ xa của người lao động Châu Á – Thái Bình Dương thấp hơn so với Châu Âu và Châu Mỹ.

Tỷ lệ trống ở cấp độ khu vực được dự báo sẽ tăng lên 18% vào năm 2023, điều này che giấu thực tế rằng nhiều thị trường trong khu vực đang bước vào giai đoạn hạn chế nguồn cung trong hai năm tới.

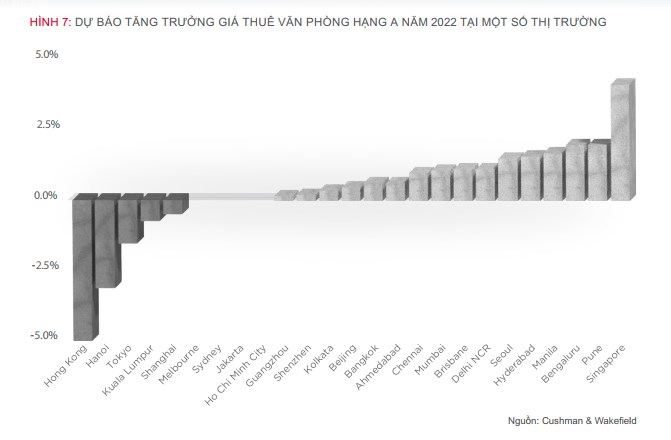

Giá thuê tăng nhưng hạn chế tăng trưởng ngắn hạn

Triển vọng nhu cầu văn phòng ở cấp tiểu vùng có nhiều sắc thái hơn, với khách thuê chủ yếu đến từ các công ty trong nước. Việc các doanh nghiệp ngày càng quan tâm hơn đến nơi làm việc cho lao động dự kiến sẽ thúc đẩy mức hấp thụ ròng văn phòng tăng trên tất cả các phân khúc vào năm 2022, chỉ có thị trường ngoại lệ là Trung Quốc.

Các thành phố lớn nhất Ấn Độ được dự báo sẽ gia tăng do nhu cầu của nhiều doanh nghiệp trì hoãn vào năm 2021. Singapore và Bangkok cũng cho thấy sự cải thiện nhu cầu mạnh mẽ trong nửa cuối năm 2021 và sẽ tiếp tục tăng vào năm 2022. Các thành phố của Úc dự kiến sẽ có mức tăng trưởng vừa phải. Những thị trường còn lại như Seoul, Tokyo dự báo sẽ có nhu cầu văn phòng tương đối giảm sút.

Về nguồn cung, như đã đề cập ở trên nhiều thị trường sẽ nhận được nguồn cung dưới mức trung bình trong thời gian hai năm tới. Giá thuê dự kiến sẽ chạm đáy vào cuối năm 2021 và đến đầu năm 2022 ở hầu hết các thị trường, sớm hơn khoảng 12 tháng. Các trường hợp ngoại lệ là Tokyo, Hongkong, Hà Nội và Hồ Chí Minh sẽ có giá thuê giảm nhẹ chủ yếu do lượng cung mới.

Thị trường BĐS công nghiệp

Thị trường BĐS công nghiệp trở nên cực kỳ hấp dẫn kể từ khi đại dịch bùng phát. Nhu cầu thuê BĐS công nghiệp đã tăng lên đáng kể, đặc biệt là đối với các tài sản gần trung tâm đô thị hoặc cơ sở hạ tầng chất lượng cao. Mặc dù vậy, tăng trưởng giá thuê ở cấp độ khu vực Châu Á Thái Bình Dương phần lớn ổn định và thấp hơn nhiều so với khu vực Châu Âu và Mỹ, khu vực ghi nhận mức tăng giá thuê vượt 8% so với cùng kỳ năm ngoái.

>> Đọc thêm: Bất động sản view sông: “Hàng hiếm” không ngừng gia tăng giá trị

Triển vọng đầu tư

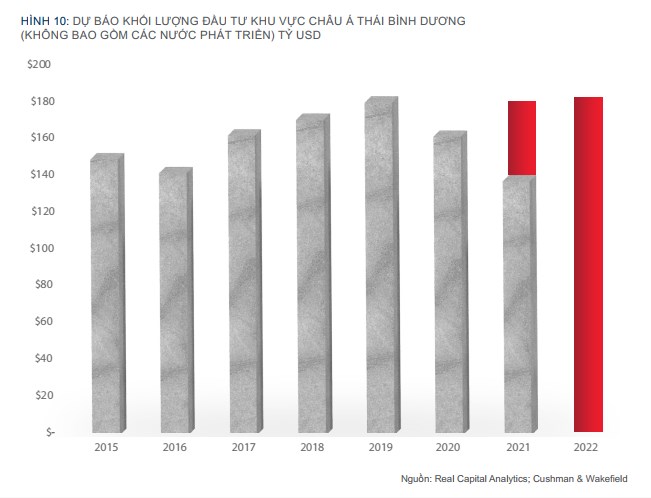

Khối lượng đầu tư trong năm 2022 được dự báo sẽ tương đương với mức kỷ lục được lập vào năm 2019 đạt khoảng 180 tỷ USD, với một số khoản tăng vượt qua con số này.

Lượng đầu tư đang trên đà lập đỉnh như trước đại dịch

Mặc dù thị trường đầu tư chưa tránh khỏi những tác động tiêu cực của đại dịch, nhưng thị trường cũng đã phục hồi tương đối nhanh chóng. Khối lượng đầu tư năm 2021 đang trên đà đạt tới 180 tỷ USD, ngang bằng với mức cao nhất năm 2019. Nhìn về phía trước, các nguyên tắc cơ bản đang hỗ trợ cho sự phục hồi liên tục của hoạt động đầu tư BĐS thương mại tại Châu Á – Thái Bình Dương.

Lãi suất vẫn bằng hoặc gần bằng mức thấp trong lịch sử. Lợi tức trái phiếu gần đây đã tăng do dự báo lạm phát tăng trong vài năm tới. Điều này đã thu hẹp chênh lệch đối với lợi suất bất động sản, nhưng vẫn cung cấp giá trị tương đối lành mạnh.

BĐS có thể hoạt động như một hàng rào chống lại lạm phát, không giống như các tài sản cố định như trái phiếu, thông qua việc tăng giá thuê và định giá có thể khiến các nhà đầu tư tăng phân bổ vào bất động sản.

Trong khi dự báo bất ổn của một số phân khúc BĐS có thể đã kìm hãm việc huy động vốn, mức cạnh tranh trên tài sản cho thấy một số chủ đầu tư đang gặp khó khăn trong việc triển khai dự án và huy động vốn cùng lúc. Các giao dịch có thể tiến hành chậm rãi hơn, không chỉ để nhà đầu tư có thời gian triển khai dự án mà còn củng cố hồ sơ các giao dịch để hỗ trợ huy động vốn trong tương lai, điều này sẽ tạo thêm động lực đầu tư và tăng trưởng giá hơn nữa.

Các giao dịch có thể tiến hành chậm rãi hơn, không chỉ để nhà đầu tư có thời gian triển khai dự án mà còn củng cố hồ sơ các giao dịch để hỗ trợ huy động vốn trong tương lai, điều này sẽ tạo thêm động lực đầu tư và tăng trưởng giá hơn nữa. Tổng khối lượng đầu tư có thể lập kỷ lục mới nếu thị trường cung ứng đủ tài sản chất lượng cao hoặc danh mục đầu tư lớn.

Chuyển trọng tâm đầu tư sang các chiến lược xuyên suốt chu kỳ

Cơ cấu đầu tư tiếp tục thay đổi theo tác động của đại dịch. Điều này được thể hiện rõ ràng nhất trong đợt huy động vốn toàn cầu trong nửa đầu năm 2021, với hơn 80% số vốn huy động nhắm vào tài sản nhà ở và công nghiệp, trong khi chỉ 10% rót vào tài sản văn phòng và bán lẻ.

Tuy nhiên, điều này không có nghĩa là những loại tài sản khác không có cơ hội. Thật vậy, chúng tôi dự báo các nhà đầu tư sẽ ưu tiên triển khai vốn vào khách sạn và kỳ vọng tăng hoạt động đầu tư xuyên biên giới khi hoạt động du lịch quốc tế trở lại. Các nhà đầu tư có suy nghĩ sáng tạo hơn về các chiến lược đầu tư tài sản ít chịu cạnh tranh sẽ thành công khi thị trường mở cửa.

Chiến lược từng ngành đầu tư BĐS thương mại Châu Á – Thái Bình Dương

- Văn phòng: Các điều khoản cho thuê dài hơn, công ty công nghệ và chiến lược đổi mới thiết kế văn phòng của các doanh nghiệp sẽ giúp đảm bảo doanh thu cho thị trường văn phòng.

- Công Nghiệp: Tiềm năng của ‘nhà xưởng xây sẵn’ có mặt trên toàn khu vực khi nhà đầu tư tìm cách đa dạng hóa rủi ro, tối ưu hóa sự kết hợp giữa hiệu quả và khả năng đáp ứng trong chuỗi cung ứng của họ hoặc tái lập các yếu tố quan trọng của danh mục đầu tư.

- Bán lẻ và giải trí: Một số thị trường trong khu vực, bao gồm Trung Quốc, Ấn Độ và Đông Nam Á, vẫn chủ yếu phục vụ bằng bán lẻ vật lý và do đó, không nên bỏ qua các cơ hội đầu tư dài hạn ở những thị trường này.

- Thị trường mới nổi: Tất cả đều có triển vọng tăng trưởng mạnh mẽ và mang lại lợi ích đa dạng hóa tốt.

>> Đọc thêm: Xuất hiện siêu biệt thự “Branded Villa” thương hiệu 5 sao Quốc tế dành cho giới siêu giàu tại Việt Nam

*Bài viết tham khảo báo cáo: Nắm bắt triển vọng BĐS thương mại Châu Á – Thái Bình Dương 2022 của Cushman & Wakefield